La stratégie Earn pour USDT & USDC - Rapport sur les risques

Matteo Bonato

DeFi Risk Analyst

Fournir de la liquidité sur Stargate Omnichain

Points importants à retenir :

- Cette stratégie correspond au profil d'un investisseur qui est prêt à prendre un risque accru en échange d'une plus grande récompense.

- Le protocole est assez récent, puisqu'il n'a été mis en service qu'en mars 2022. Plus le protocole est récent, plus le risque est élevé qu'il existe des vulnérabilités qui n'ont pas encore été repérées et/ou exploitées (risque technique).

- Stargate est un protocole de pont inter-chaînes permettant le transfert d'actifs natifs entre différents réseaux de blockchain. En termes simples, il permet aux utilisateurs possédant, par exemple, des USDC sur Ethereum de transférer cet actif sur le réseau Avalanche et de le convertir en USDT. Pour que cela fonctionne, une hypothèse fondamentale sous-jacente est que la valeur d'un stablecoin donné est strictement égale d'une chaîne à l'autre, c'est-à-dire que 1 USDC sur Ethereum équivaut à 1 USDC sur Avalanche.

- Bien que la stratégie soit assez simple, elle implique jusqu'à 4 chaînes différentes, toutes avec leur propre pool USDT & USDT, et deux types de transactions : 1) un dépôt dans le pool, et 2) un transfert des tokens du fournisseur de liquidité (LP) reçus, vers le pool de farming. Les déséquilibres dans les pools sont causés par les investisseurs transférant des tokens entre les chaînes peuvent affecter la capacité d'un utilisateur à retirer des dépôts (risque de liquidité).

- Le rendement (APY) est composé :

- des frais d'échange,

- des récompenses de farming. - Parce que les tokens LP sont farmés, un contrat intelligent supplémentaire est employé, soumettant les investisseurs à une deuxième vulnérabilité potentielle (risque technologique).

- La plupart du rendement annuel en pourcentage (APY) provient des récompenses de farming. Ces récompenses sont subventionnées par le protocole et peuvent ne pas être entièrement durables à l'avenir (risque de durabilité du rendement). Néanmoins, la stratégie offre une liquidité quotidienne sans les contraintes d'un lockup. Pour cette raison, les investisseurs pourront s'adapter rapidement à tout changement des conditions du marché.

- Liste des risques

Selon nous, les risques prédominants de cette stratégie sont les suivants.

- Risque technique

- Risque de liquidité

- Risque de durabilité

- Risque de scalabilité (pour USDC uniquement)

1. Explication de la stratégie

La stratégie est assez simple : fournir des liquidités dans un pool USDC de Stargate Finance et récolter les token du fournisseur de liquidités (LP). Les pools USDC candidats se trouvent sur les blockchains suivantes : Avalanche, Polygon, Arbitrum et Optimism ; les pools USDT candidats sont sur Ethereum, Avalanche, BNB et Polygon.

Stargate est un protocole de pont inter-chaînes qui permet les transferts d'actifs natifs entre différents réseaux de blockchains. En termes simples, il permet aux utilisateurs qui possèdent, par exemple, des USDC sur Ethereum, de les transférer sur Avalanche. Cet échange est facilité par la présence de deux pools d'USDC, l'un sur Ethereum et l'autre sur Avalanche. L'utilisateur dépose des USDC dans le pool Ethereum et reçoit immédiatement le même montant - moins les frais - du pool Avalanche.

La liquidité du pool existe grâce aux fournisseurs de liquidités qui déposent des USDC dans les pools et gagnent une commission de 4,5 points de base, soit 0,045 %, sur toutes les transactions.

En plus des frais de transfert, les tokens LP - qui sont une sorte de certificat de propriété pour les USDC déposés - peuvent être farmés au sein du protocole pour obtenir des récompenses supplémentaires dans le token natif du protocole Stargate, le STG.

Période de verrouillage : Aucune. Les actifs peuvent être rachetés à tout moment.

2. Risques de la stratégie

Le Tech Trust Score de Stargate Finance

Avec une valeur totale verrouillée (TVL) de plus de 500 millions de dollars, Stargate est le plus grand protocole cross-chain de DeFi. Le protocole a été mis en service en mars 2022, attirant un étonnant 1,6 milliard de dollars de TVL en seulement 6 jours de fonctionnement, et n'a jusqu'à présent fait l'objet d'aucune exploitation ou d’aucun piratage.

Le score de confiance “tech” de SwissBorg (Tech Trust Score) pour Stargate Finance est "vert", ce qui signifie que le protocole est digne de confiance.

Le score est de 70%, ce qui indique que le protocole représente un choix relativement sûr.

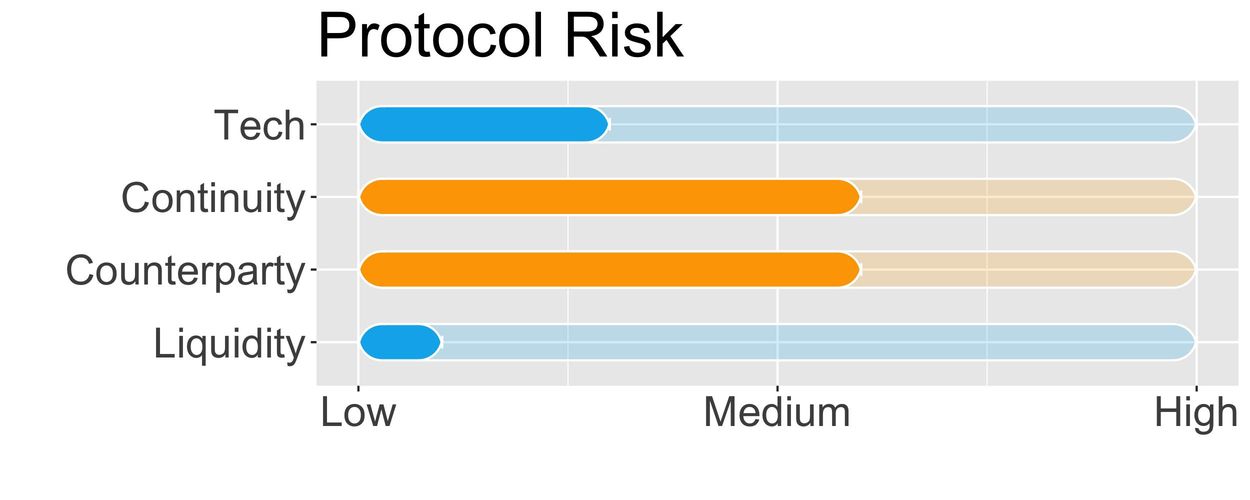

Risques du protocole

Risque lié à la continuité du produit

Le risque associé à la continuité du projet Stargate est classé comme moyen.

Stargate Finance affiche la TVL la plus importante parmi les protocoles cross-chain concurrents, mais reste à la traîne par rapport aux meilleurs protocoles DeFi tels que la plateforme de prêt AAVE ou l'échange décentralisé (DEX) Uniswap.

En termes d'évaluation, le ratio TVL du token - un calcul de sa capitalisation par rapport à sa TVL - est de 0,09. Un protocole dont le ratio TVL est inférieur à 1 peut être considéré comme sous-évalué, cette idée étant encore renforcée par le fait qu'il se classe mieux que la plupart des autres protocoles cross-chain à d'autres égards.

Dernier point sur le risque lié au protocole, aucun score de sentiment du marché n'a pu être calculé à partir du GalaxyScore de LunarCrush puisque le protocole n'est pas encore couvert. Le GalaxyScore est une mesure combinée d'indicateurs de cryptomonnaies utilisée pour corréler et comprendre la santé, la qualité et la performance globale d'un projet spécifique. En bref, il indique dans quelle mesure une monnaie se porte bien. Comme le projet Stargate est assez jeune, il n'existe aucune couverture par LunarCrush. Cela signifie également qu'il n'a pas été testé sur le terrain, n'ayant jamais traversé une période de crise complète ou un marché baissier.

Cela aboutit donc à une évaluation de risque moyen à élevé en termes de sentiment du marché.

Le risque lié à la continuité du projet est de 6/10.

Risque de contrepartie

Le risque global de contrepartie pour Stargate est considéré comme moyen.

Le protocole Stargate offre un transfert simple de tokens du protocole A au protocole B, instantanément. Cette capacité permet d'effectuer des activités d'emprunt, ce qui signifie qu'il ne devrait pas y avoir de risque que le protocole devienne insolvable.

Il existe cependant une situation où les utilisateurs pourraient perdre une partie de leurs fonds. Cette situation se produirait si les pools sont déséquilibrés et qu'un stablecoin perd son ancrage. Par exemple, supposons qu'un investisseur dépose 1 million de dollars dans le pool Ethereum USDC. En raison des événements du marché, les participants s'inquiètent de l'ancrage du USDT. Ils commencent à échanger le USDT contre le USDC sur Ethereum, mais aussi à travers les chaînes. Cela signifie qu'ils déposeront des USDT dans le pool Avalanche, par exemple, et recevront des USDC du pool Ethereum. Ce processus créera un déséquilibre entre les USDT et les USDC.

Supposons maintenant que le USDT finisse par perdre son ancrage. L'investisseur se retrouve avec une position en USDC mais la majorité des actifs du protocole sont en USDT. Parce qu'il est maintenant dépeggé, la valeur du USDT ne couvre pas les dépôts initiaux en USDC - en outre, il pourrait y avoir une liquidité insuffisante en USDC pour satisfaire un rachat, conformément au risque de liquidité défini ci-dessous. Dans une telle situation, l'investisseur est coincé dans un protocole qui est virtuellement insolvable, étant donné que le passif est plus grand que l'actif, et incapable de sortir de sa position.

Le risque de contrepartie est de 6/10.

Risque liés à la liquidité

Le risque global de liquidité pour Stargate est faible.

Le protocole est toujours en équilibre par rapport au montant total des dépôts, puisque les tokens passent simplement d'un pool à l'autre. Pour cette raison, le protocole lui-même n'est confronté à pratiquement aucun risque de liquidité.

Le risque de liquidité pour Stargate est fixé à 1/10.

Risques de la stratégie

Complexité

La complexité de la stratégie est moyenne.

La stratégie est simple : déposez du USDT ou du USDC dans un pool Stargate et recevez les deux éléments suivants :

- un rendement sous forme de pourcentage de chaque transfert effectué en utilisant ce pool,

- une récompense en STG, le token natif de Stargate, pour le farming de tokens LP, qui constituent une sorte de reconnaissance de dette représentant la part du pool qui revient à chacun.

Bien que la stratégie ne soit pas complexe en soi, les USDT et les USDC peuvent être déposés dans 4 chaînes candidates différentes et, en fonction du solde du pool, il pourrait être judicieux de passer d'un pool à un autre. Cela ajoute de la complexité à la stratégie avec 1 token, 1 protocole, mais potentiellement 4 chaînes impliquées.

Enfin, les déposants devront exécuter un contrat intelligent pour permettre le farming des tokens LP. Ce processus implique un degré de confiance plus élevé de la part du déposant, car des problèmes avec ces contrats intelligents pourraient mettre les dépôts en péril.

La complexité de la stratégie est évaluée à 6/10.

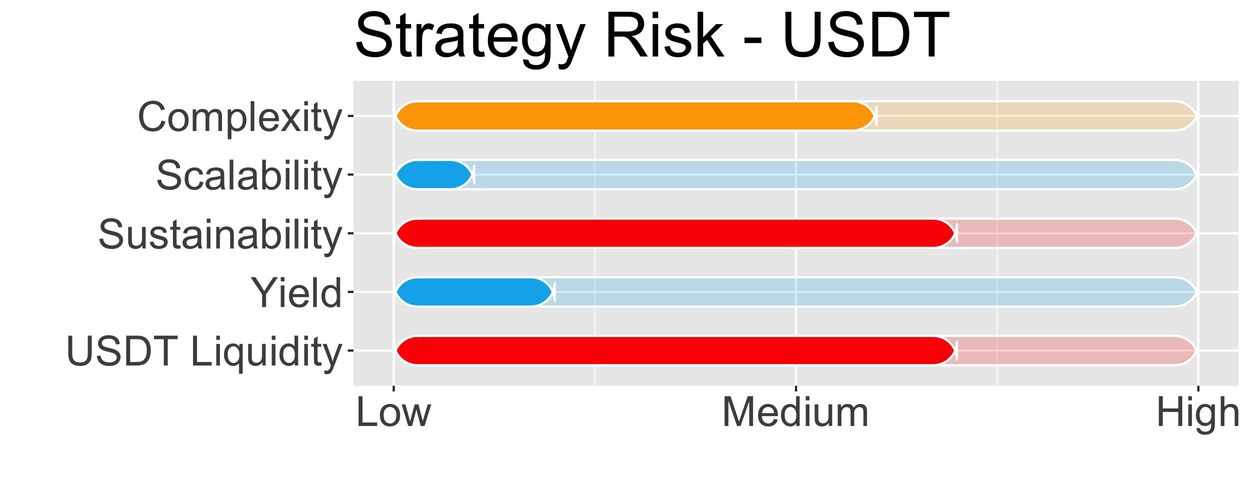

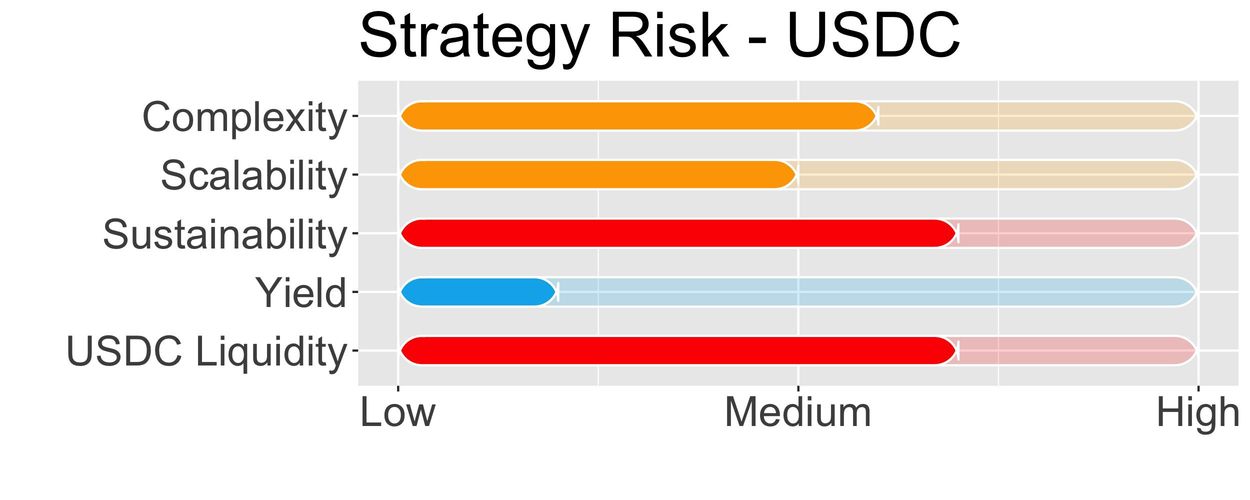

Scalabilité

Le risque de scalabilité de la stratégie est faible pour le USDT et moyen pour le USDC.

Au moment de la rédaction de cet article, le pool USDT de Stargate affiche une liquidité allant de 74 millions de dollars sur Ethereum à 19 millions de dollars sur Polygon, avec une liquidité globale pour les 4 chaînes candidates d'environ 200 millions de dollars. Actuellement, environ 4,5 millions de dollars en USDT sont dans le programme de yield, ce qui laisse de la place pour une augmentation en termes d'actifs sous gestion (AUM).

Le pool USDC de Stargate affiche une liquidité allant de 100 millions de dollars sur Avalanche à 19 millions de dollars sur Optimism avec une liquidité globale pour les 4 chaînes candidates d'environ 215 millions de dollars.

Compte tenu de la forte matérialité du USDC dans le rendement actuel, il n'y a qu'une marge de manœuvre limitée pour une mise à l'échelle en termes d'AUM.

Le risque de scalabilité de la stratégie est de 5/10 pour USDC et 1/10 pour USDT.

Durabilité

Le risque de durabilité de la stratégie varie entre moyen et élevé.

Le yield de Stargate provient de la collecte des frais d'échange et des récompenses de farming. Les frais de transaction reflètent l'offre et la demande de transfert de tokens entre les chaînes et constituent donc un yield entièrement durable.

Cependant, les frais de transaction seuls sont très faibles, de 2 % sur Avalanche à près de 0 % sur Ethereum. En raison de cette caractéristique, la majeure partie du yield provient du farming des tokens LP en échange de récompenses Stargate, en token STG.

Avec le farming, le protocole lui-même génère du yield à partir des dépôts des investisseurs. Cela peut se faire de plusieurs façons et à un niveau de risque qui va au-delà de la simple perception de frais de transaction.

Le risque de durabilité est évalué à 7/10.

Risque lié au yield

Le risque lié au yield est faible.

Le risque de yield représente la volatilité du yield attendu pour le USDC. Les frais de négociation de Stargate sont perçus sous la forme d'un pourcentage fixe des volumes de transfert à 45 points de base, soit 0,045 %. Les volumes de transactions sont une fonction des conditions de marché en vigueur et sont dynamiques.

En outre, la majeure partie de l'APY est obtenue à partir du farming. Bien que cela puisse poser quelques problèmes en termes de durabilité à l’avenir (voir la section Durabilité), ils sont censés représenter un flux constant de revenus.

Le risque lié au yield est fixé à 2/10.

LP sur la stratégie cross-chain : risque de liquidité

Le risque de liquidité pour un pool spécifique de USDT/USDC dans Stargate est jugé moyen à élevé.

Le principal risque associé à Stargate Finance est l'impossibilité de sortir d'une position, de retirer les dépôts en raison d'un manque de liquidité disponible.

La principale différence entre Stargate et un protocole de prêt est qu'en cas de déséquilibre, aucun emprunteur ne se voit appliquer des taux élevés. Lorsque cela se produit dans le cadre d'un prêt/emprunt, cela représente une incitation pour un emprunteur à réduire son exposition et donc à augmenter la liquidité disponible dans le pool. En outre, l'augmentation du risque de liquidité est atténuée par les taux plus élevés perçus par les prêteurs.

Dans Stargate, en présence de déséquilibres, les frais de transfert sont augmentés, ce qui attire effectivement davantage de prêteurs du côté court. D'une part, si aucune transaction n'a lieu, les prêteurs ne sont pas récompensés par des taux plus élevés, mais peuvent tout de même rencontrer des problèmes lorsqu'ils essaient de racheter. D'autre part, étant donné que le rééquilibrage n'est encouragé que passivement par des taux à venir plus élevés, la vitesse d'ajustement du pool devrait être plus faible.

Néanmoins, en principe, un fournisseur de liquidités pourrait immédiatement racheter ses tokens déposés, même s'ils ne sont pas disponibles dans le pool d'origine. Les tokens seraient mis à disposition dans un pool liquide sur une autre chaîne. Faire le lien entre les fonds et la chaîne d'origine pourrait prendre du temps et être coûteux car, par exemple, il faudrait déposer du USDT sur la chaîne Ethereum, mais récupérer une partie des fonds en USDC sur Avalanche. Ces derniers tokens devraient être transférés d'Avalanche à Ethereum.

Dans le scénario extrême où il n'y a pas de pool de liquidité à travers les chaînes capable de satisfaire un rachat, le montant en USD équivalent au stablecoin déposé serait disponible dans un autre stablecoin. Par conséquent, le fournisseur de liquidités devrait supporter des coûts d'échange supplémentaires - en plus des coûts de transition mentionnés précédemment - pour revenir au stablecoin initial. Ce processus pourrait éroder une partie de l'APY car dans ce scénario extrême, un fournisseur de liquidité déposerait du USDC sur Ethereum, mais ne pourrait retirer immédiatement du USDT que sur Avalanche. Cela l'obligerait à effectuer deux opérations : échanger des USDC contre des USDT et les transférer sur Ethereum.

Enfin, il n'existe pas de moyen direct de vérifier le solde du pool / le déséquilibre du pool à partir du site Web de Stargate. La liquidité ne peut être contrôlée qu'en consultant l'adresse du contrat intelligent de chaque pool.

Le risque de liquidité pour USDT et USDC sur Stargate est de 7/10.

3. En conclusion

Notre avis sur Stargate est mitigé.

D'après l'investissement important qu'il a reçu, le marché l'a clairement accepté comme une option viable en tant que "pont de liquidité de stablecoins" et il a fonctionné sans problème depuis son lancement en mars de cette année. Il s'agit d'une forme intelligente et potentiellement stable de revenu provenant du mouvement des stablecoins sur les réseaux.

Ceci étant dit, la structure sur laquelle il est construit est fragile, car elle dépend fortement de la stabilité des monnaies stables avec lesquelles il fonctionne, ce qui entraîne un contrôle moindre, un problème qui s'est avéré fatal pour d'autres projets. L'idée qu'une situation puisse survenir où les détenteurs ne seraient pas en mesure de retirer leurs positions en raison d'un manque de liquidité est troublante. S'ajoute à cela le risque associé à l'opération supplémentaire d'élevage de tokens de pool de liquidité, soumettant l'investisseur à une vulnérabilité informatique potentielle supplémentaire.

L'équipe de gestion de risques SwissBorg classe Stargate comme un investissement à risque moyen, destiné à un investisseur expérimenté, conscient du marché et qui comprend parfaitement les risques associés.

Cet investisseur est prêt à prendre une position et à la suivre de près, avec un risque élevé et des récompenses élevées. Pour ce type d'investisseur, nous recommandons d'utiliser un petit investissement pour voir et apprendre comment le protocole fonctionne comme un acte de diligence raisonnable avant de faire des mouvements plus importants.

Exclusion de responsabilité : Ce rapport est destiné à des fins d'orientation générale et d'information uniquement et ne constitue pas une offre au public d'actifs virtuels ou d'instruments financiers, un conseil financier, un conseil en investissement, ou tout autre type de conseil, et ne doit pas être interprété ou compris comme une forme de promotion, de recommandation, de sollicitation, d'offre ou d'approbation pour (i) acheter ou vendre un produit, (ii) effectuer des transactions, ou (iii) s'engager dans toute autre transaction légale. Toutes les opinions exprimées ici sont celles des auteurs et ne représentent pas les vues ou opinions de SwissBorg Solutions OÜ et de ses filiales. Ni SwissBorg Solutions OÜ ni ses affiliés ne font de représentation ou de garantie quant à l'exhaustivité, l'exactitude, l'opportunité ou la pertinence de toute information contenue dans toute partie de ce rapport, ni quant à son absence d'erreur. Les destinataires assument seuls la responsabilité d'évaluer les mérites et les risques associés à l'utilisation de toute information contenue dans ce rapport avant de prendre toute décision basée sur cette information et ne doivent pas agir sur la base de cette information sans demander un avis professionnel préalable.

Essayez SwissBorg Earn dès aujourd'hui !