Dans un souci de transparence envers notre communauté, nous recueillons mensuellement nos données pour vous donner un rapport sur les chiffres clés liés aux portefeuilles Smart Yield de SwissBorg.

Le contenu de ce rapport sera sujet à changement en fonction de vos retours et de l'évolution des informations que nous recevons. Le rapport a été débarrass�é des graphiques encombrants, remplacés par un nouveau tableau.

Le Smart Yield wallet simplifie et optimise chaque jour le rendement de vos cryptoactifs. L'objectif est de trouver le meilleur rendement pour le risque le plus faible, ainsi que d'offrir certaines des meilleures conditions de rendement disponibles sur le marché. Découvrez comment fonctionne le Smart Yield.

Le panorama de la DeFi

Au cours du mois de juin, la contagion entre les positions à effet de levier exagérées et les grandes entreprises du monde des cryptomonnaies ont été mis à jour.

Celsius, notamment, a été exposé en début de mois. Il s’agissait de l’acteur principal de la sphère de la “CeDeFi” avec environ 11 milliards d’AuM (Assets under Management, actifs sous gestion). Celsius a complètement bloqué les retraits lorsque la rumeur de son insolvabilité s’est répandue.

Three Arrow Capital (3AC) était l’un des blocs fondateurs qui offrait un yield très élevé à beaucoup d’entreprises et qui avait beaucoup perdu lors du crash de Terra/Luna. Fin juin, la banque centrale de Singapour a annoncé que 3AC avait consciemment communiqué des informations fausses sur son rapport de solde, et excédait le montant d’actifs sous gestion dont il lui était permis de disposer pendant plusieurs mois. Les dommages collatéraux se sont fait principalement sentir sur Voyager et BlockFI, qui avaient accordé des prêts à 3AC (670 millions de dollars et 1 milliards de dollars, respectivement). Alameda ventures, de SBF, s’est alors interposé avec un prêt pour sauver Voyager et réinstaurer la liquidité.

Ces événements montrent clairement que les liquidations et les mauvaises dettes qui ont suivi la débâcle de Terra/Luna sont loin d’être terminées et que d’autres plateformes pourraient être touchées.

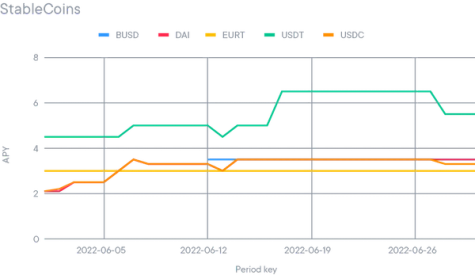

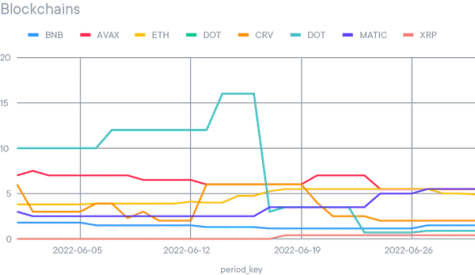

Analyse des Smart Yield wallets

Les Smart Yield wallets sont restés relativement stables. Les tokens natifs des blockchains récupèrent un peu d’attention. En effet, ils constituent la source la plus stable de yield, ils sont les tokens les plus utilisés sur leurs blockchains respectives et ils représentent des options moins risquées. Le seul token qui ne suit pas cette tendance est le ETH. Cela est principalement dû au fait que la peur s’est répandue quant à d’éventuels problèmes de liquidité des Yield wallets du ETH. Nous tenons à rappeler que ces problèmes ont touché d’autres acteurs du secteur du fait de leur manque de prudence, d’une cupidité trop poussée et de positions de levier. L’optimiseur de Smart Yield a toujours été réglé de façon à très bien gérer les risques et n’est en aucun cas lié aux acteurs qui ont fait défaut.

Optimiseur de stratégie

L'optimiseur de stratégie continue d'allouer les fonds exclusivement à des projets de premier ordre, ainsi dit “blue-chip”. Il s'agit de :

- Aave

- Compound

- Curve/Convex

- Lido

- InstaDapp

- Venus

- PancakeSwap

- Alpaca

- Beefy

- Mimo

- GotchiVault

- Bancor

- Merit Circle

- Sushi

- Euler

Nous rappelons que la sélection de protocole qui suit a toujours été orientée vers les stratégies les moins risquées et présente donc des APY plus conservateurs. De plus, l’optimiseur conserve exclusivement l’exposition à l’actif central de la stratégie et ne la répartit pas sur différents actifs (par exemple en échangeant le USDc pour le DAI). Le programme Cake a été transitionné vers Alpaca, ce qui permet d’obtenir un meilleur retour tout en conservant un projet “blue-chip”. Euler Finance apparaît désormais également sur la liste des analysés et considérés comme assez sûrs. L’optimiseur Smart Yield a transféré une partie du yield de ETH vers ce nouveau protocole. Le nouveau Yield wallet du ENS est également sur ce protocole.