Dans un souci de transparence envers notre communauté, nous recueillons mensuellement nos données pour vous donner un rapport sur les chiffres clés liés aux portefeuilles Smart Yield de SwissBorg.

Le contenu de ce rapport sera sujet à changement en fonction de vos retours et de l'évolution des informations que nous recevons. Le rapport a été débarrass�é des graphiques encombrants, remplacés par un nouveau tableau.

Le Smart Yield wallet simplifie et optimise chaque jour le rendement de vos cryptoactifs. L'objectif est de trouver le meilleur rendement pour le risque le plus faible, ainsi que d'offrir certaines des meilleures conditions de rendement disponibles sur le marché. Découvrez comment fonctionne le Smart Yield.

Le panorama de la DeFi

En avril, le marché des cryptoactifs a suivi la tendance baissière des marchés traditionnels, causée par les inquiétudes vis-à-vis de la situation géopolitique et une inflation qui atteint des taux records. Si, habituellement, nous évitons de commenter l’action des marchés traditionnels, il convient de noter ici que la corrélation entre ceux-ci et le marché des cryptoactifs n’a jamais été aussi prononcée, et que notre analyse serait donc incomplète si nous évitions d’aborder des facteurs macroéconomiques. L’une des corrélations que nous avions précédemment mis en évidence (et qui continue d’être un facteur déterminant) est la relation inversement proportionnelle entre les mouvements de prix et la TVL dans la DeFi : les prix montent, et le nombre de ETH déposés dans la DeFi diminue, et inversement. Prendre en considération les prix peut signifier une situation de “risk-on” dans un contexte limité, où les investisseurs seraient plus susceptibles de prendre des décisions spéculatives plutôt que de détenir des ETH (ou d’autres cryptoactifs de Layer 1) et obtenir du yield sur ceux-ci. La corrélation entre les cryptoactifs et les marchés traditionnels est un phénomène plutôt récent, qui se renforce depuis 2020 (il était le plus prononcé lors du crash de mars 2020). Nous supposons que cela est dû à une adoption croissante par les institutions traditionnelles, qui considèrent les cryptomonnaies comme des actifs “risk-on” dont il faut se débarrasser en temps de crise. Ces institutions restent pour l’instant frileuses par rapport à la DeFi, principalement du fait du manque d’expertise dans le domaine et de craintes quant à la législation les concernant. Si ces deux point finissent par être résolus, et que nous assistons à l’entrée des institutions traditionnelles dans la DeFi, nous pourrions y voir affluer de gros capitaux en temps de période haussière et de gros retraits en période baissière, ce qui annulerait la relation observée jusqu’à présent. Entre ici en compte la congestion du réseau lors des périodes de volatilité de prix, et nous espérons que les blockchains existantes auront d’ici là résolu leurs problèmes de scalabilité.

Au sujet de cette scalabilité justement, Optimism (une solution de Layer 2 pour Ethereum) a annoncé un airdrop pour de nombreux utilisateurs. Plusieurs critères ont été mentionnés pour cet airdrop et nous pouvons par exemple citer que les utilisateurs qui ont le plus utilisé le réseau obtiendront plus de tokens. Pour l’instant, peu de solutions de Layer 2 ont annoncé le lancement de leur token, et, au vu de la structure de leurs réseaux, elles devraient presque toutes avoir besoin d’un token natif. Parmi celles-ci, nous retrouvons Arbitrum, qui laisse présager un airdrop à venir pour cet été. Début 2021, nous avions déjà assisté à une “saison des airdrops”, et nous pourrions assister à une nouvelle occurrence cet été avec plusieurs airdrops concernant les Layer 2.

Côté sécurité, nous avons pu observer de nombreuses exploitations de grande envergure en avril. L’exploitation la plus conséquente a notamment été effectuée à une hauteur de 180 millions de dollars (sur Beanstalk, un protocole de stablecoin fondé sur le crédit). Le mécanisme était légèrement différent des exploitations précédentes, et cette fois-ci une proposition de gouvernance malveillante a été introduite pour conserver les fonds de la plateforme. L’équivalent de cette méthode serait de racheter une banque grâce à un emprunt, avant de profiter de cette nouvelle position de propriétaire pour annuler le remboursement de l’emprunt. Ce mécanisme, s’il semble absurde, met en évidence la nécessité de bien concevoir les protocoles lorsqu’ils sont adaptés des mécanismes de la finance traditionnelle. Une autre exploitation notable du mois d'avril est celle à laquelle nous avons pu assister sur Inverse Finance. En effet, elle a été mise en place avec une planification très précise de la manipulation du prix de l’oracle et une prise en compte de la MEV (“miner extractable value”, valeur extractible des mineurs). L’attaque classique sur les “flash loans” (prêts express) via la manipulation de prix des oracles est désormais beaucoup moins commune, par suite de l’instauration par les développeurs de gardes-fous, tels que le prix moyen pondéré sur la durée.

Ces sécurités doivent cependant être soigneusement intégrées au design des solutions. Les développeurs ont tendance à penser que les pirates n’utilisent que les prêts comme source de capital. Nous avons toutefois pu assister à des exploitations de plusieurs milliards de dollars ces deux dernières années, et il est désormais peu probable que les exploiteurs ne disposent pas déjà de larges fonds destinés aux attaques. Cela ouvre la porte à d’autres méthodes d’attaque et il est maintenant possible de prévoir des failles de protocole à travers plusieurs transactions ou blocs, comme dans le cas de l’exploitation de Inverse Finance. Même si ces exploitations semblent désormais “normales” et presque attendues, elles ne cessent de se complexifier et il faut prendre en compte qu’elles continueront encore pour un certain moment.

Analyse des Smart Yield wallets

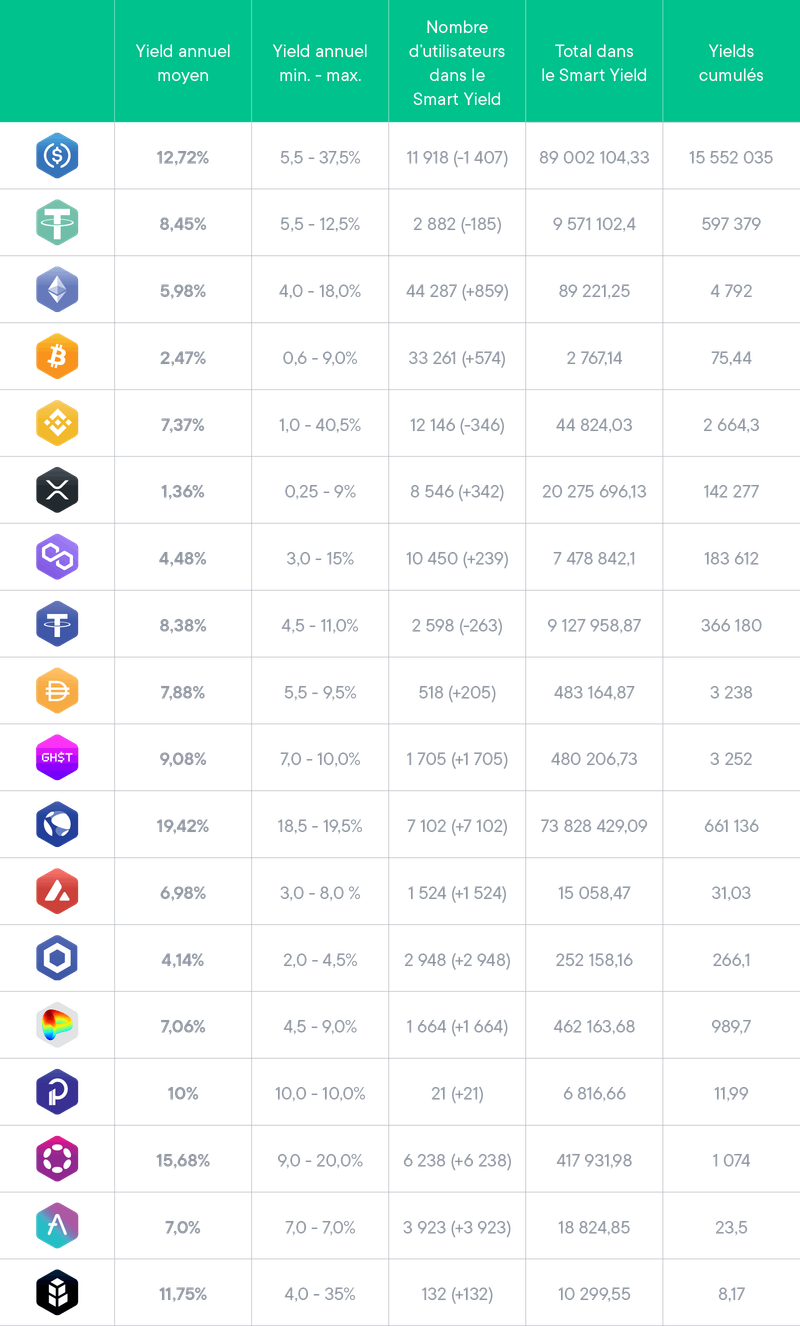

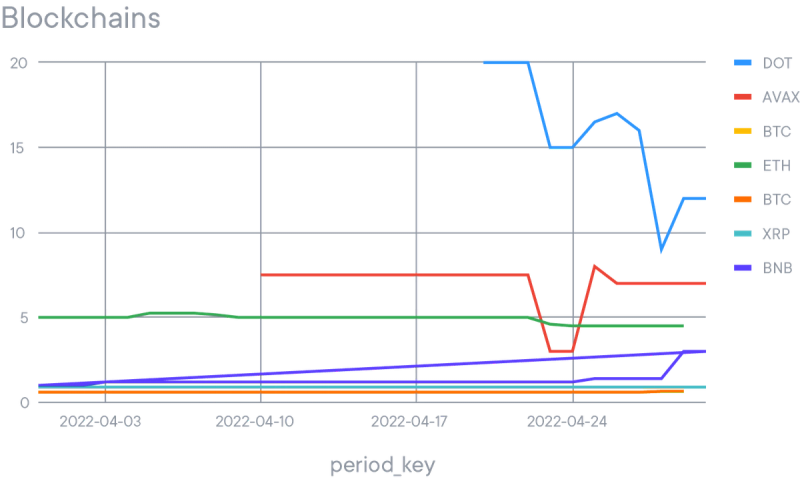

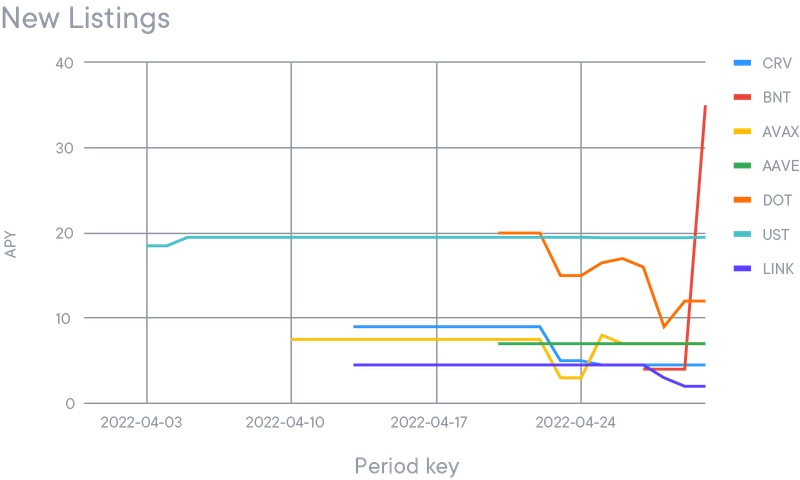

Le tableau suivant résume les différentes statistiques des yield wallets ainsi que l’historique et les valeurs à la fin du mois d’avril. Ce mois-ci a été très intéressant puisque nous avons ajouté sept nouveaux wallets et qu’ils ont attiré un nombre non négligeable de nouveaux utilisateurs. Parmi ces nouveaux wallets nous retrouvons ceux disponibles pour deux nouveaux tokens majeurs, le AVAX et le DOT, avec pour ce dernier un très bon yield du fait du manque de liquidité sur Venus. Nous avons également assisté à un transfert de ”AuM” (“assets under management”, actifs sous gestion) conséquent des différents stablecoins vers le UST, qui a obtenu la première place du podium des APY. Cela a notamment provoqué une réduction conséquente du montant total placé en USDC.

Le PAR est un compétiteur des stablecoins adossés à l’euro qui entre en jeu et permet d’améliorer les APY grâce au protocole Mimo. Le BNT est également un concurrent sérieux à l’approche de la sortie de sa troisième version, et promet un APY élevé pour les détenteurs de BNT, ainsi qu’une simplification du processus.

Optimiseur de stratégie

L'optimiseur de stratégie continue d'allouer les fonds exclusivement à des projets de premier ordre, ainsi dit “blue-chip”. Il s'agit de :

- Aave

- Compound

- Curve/Convex

- InstaDapp

- Venus

- PancakeSwap

- Beefy

- Mimo

- GotchiVault

- Anchor

- Bancor

Nous vous rappelons que la sélection de protocoles est effectuée en gardant à l’esprit une stratégie de mitigation des risques. Cela peut avoir des conséquences sur l’APY final. De plus, l’optimiseur ne garde l’exposition que pour l’actif concerné par la stratégie et ne répartit jamais celle-ci sur différents actifs.