DOT sur Curve

Ce qu’il faut retenir

- Cette stratégie correspond au profil d'un investisseur qui est prêt à prendre un peu de risque en échange d'une plus grande récompense.

- La stratégie se base sur les protocoles Lido et Curve de Beefy, un optimiseur de rendement décentralisé multi-chaîne.

- La stratégie est assez simple mais comporte quelques étapes : sur la chaîne Moonbeam, la moitié des tokens DOT (plus précisément, xcDOT, la version cross-chain de DOT fonctionnant sur la chaîne Moonbeam) sont échangés contre des stDOT (des DOT stakés sur Lido) et déposés dans le pool de Curve pour fournir des liquidités au pool stDOT/xcDOT. Toutes ces opérations sont effectuées par Beefy. Deux tokens et trois protocoles sont impliqués.

- L’APY est composé de

- Staking de DOT sur Lido

- Liquidité fournie sur Curve pour le pool stDOT/xcDOT

- Les incitations du protocole - En raison du nombre de protocoles impliqués, le risque lié aux contrats intelligents ne doit pas être ignoré : l'exploitation de l'un des protocoles aurait un impact sur l'ensemble de la stratégie (risque technologique).

- Environ 1/3 du rendement annuel en pourcentage (APY) provient des récompenses de farming/staking. Ces récompenses sont subventionnées par le protocole et peuvent ne pas être totalement durables à l'avenir (risque de durabilité du yield).

- La stratégie offre des récompenses quotidiennes avec une période de verrouillage (lockup) de 90 jours (risque de liquidité du DOT). Pour cette raison, les investisseurs ne seront pas en mesure de s'adapter rapidement à tout changement des conditions du marché.

- Le staking et LPing sont soumis à des risques très spécifiques, à savoir le slashing et la perte impermanente. Lido est un protocole fiable (faible risque de slashing) et le fait que le stDOT soit soutenu 1:1 par des tokens xcDOT stakés devrait garantir que la paire s'échange toujours à peu près au pair (faible risque de perte impermanente).

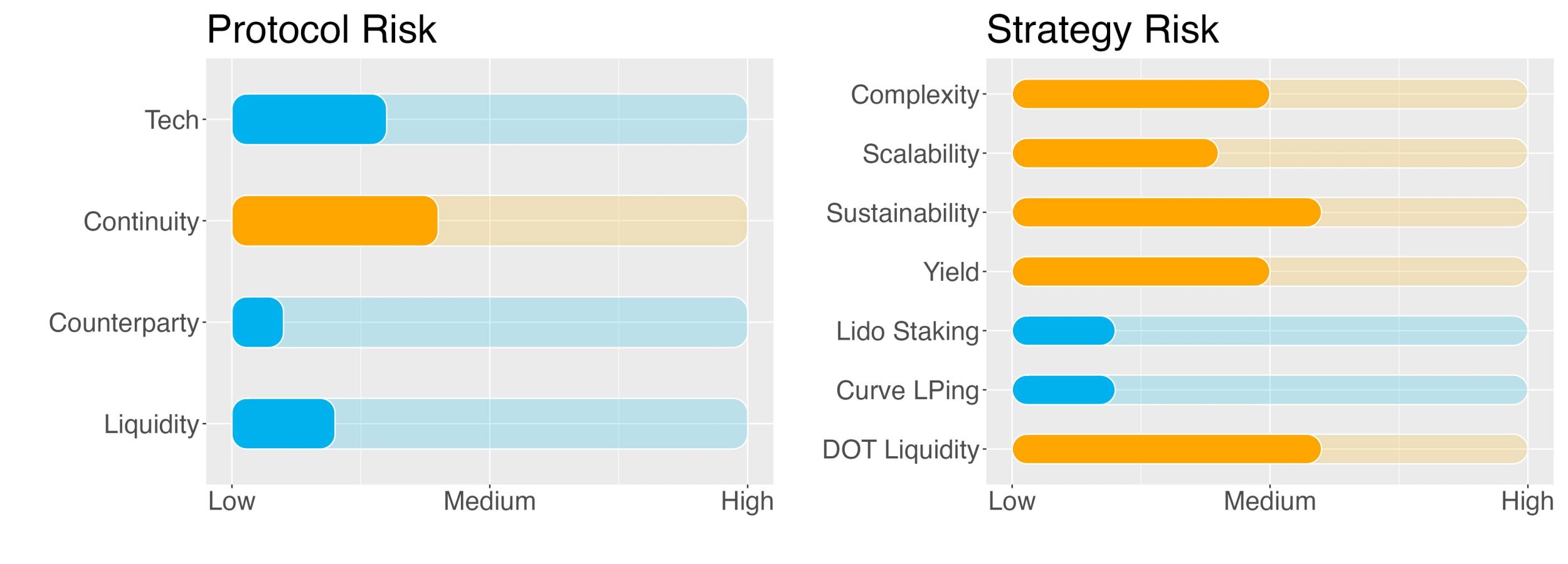

- Checklist des risques : selon nous, les risques prédominants pour cette stratégie sont les suivants

- Risque technologique

- Risque de durabilité

- Risque de complexité

- Risque de liquidité du DOT

1. Explication de la stratégie

La stratégie consiste à staker la moitié des DOT sur Lido Finance en échange de stDOT. Ensuite, les stDOT et xcDOT sont déposés dans une ferme Curve, ce qui permet de gagner le token de gouvernance de la plateforme.

xcDOT est le token DOT cross-chain, compatible avec les normes ERC-20, utilisé activement sur Moonbeam. En d'autres termes, xcDOT est la représentation de DOT de Polkadot sur Moonbeam.

Les tokens gagnés sont échangés contre plus d'actifs sous-jacents afin d'acquérir plus de tokens de la même liquidité. La stratégie fonctionne sur la chaîne Moonbeam.

Période de verrouillage (lockup) : 90 jours. Cette période est nécessaire pour respecter la période de “unbonding” du staking de la blockchain Polkadot.

2. Risques de la stratégie

Score de confiance

Beefy Finance est un optimiseur de rendement décentralisé multichaîne qui permet à ses utilisateurs de gagner des intérêts composés sur leurs cryptoactifs. Beefy vise à faire gagner à ses utilisateurs les plus hauts APY tout en gardant à l'esprit la sécurité et l'efficacité. Le protocole a été lancé en octobre 2020. Jusqu'à présent, il n'a fait l'objet d'aucun exploit ou piratage.

Le score de confiance de SwissBorg pour Beefy est "vert", c'est-à-dire que le protocole est digne de confiance. La valeur du score est de 7/10, ce qui indique que ce protocole (ou mieux, le contrat intelligent sur lequel la stratégie est construite) est sûr.

Lido est une solution de staking liquide pour Ethereum. Il permet aux utilisateurs de déposer leurs tokens et de prendre part au mécanisme de consensus Proof-of-Stake via un staking délégué. Actuellement, Lido prend en charge le staking liquide de ETH, SOL, MATIC, DOT et KSM. En échange des tokens fournis, les utilisateurs reçoivent une version staking, par exemple stDOT pour xcDOT. Ceux-ci peuvent être utilisés pour obtenir un rendement supplémentaire dans l'univers DeFi. Lido a lancé son application de staking le 19 décembre 2020 avec 1 milliard de tokens LDO créés à la genèse.

Le score de confiance SwissBorg pour Lido est "vert", c'est-à-dire que le protocole est fiable. La valeur du score est de 8/10, ce qui indique que Lido est l'une des options les plus sûres du marché.

Curve est un teneur de marché automatisé (AMM) qui a été développé sur la blockchain Ethereum et lancé en janvier 2020.

Le score de confiance SwissBorg pour Curve est "vert", c'est-à-dire que le protocole est fiable. La valeur du score est de 7/10.

Risques du protocole

Risque de continuité du projet

Le risque de continuité du projet est moyen.

Beefy Finance affiche une TVL d'environ 313 millions de dollars, dont 73 millions sont bloqués sur Polygon. Cela le place en deuxième position dans la catégorie des “optimiseurs de rendement” en termes de TVL. Cependant, la différence avec les meilleurs protocoles DeFi tels que AAVE (4 milliards de dollars de TVL) ou Curve (5 milliards de dollars) est frappante.

En termes d'évaluation, la capitalisation du marché des tokens par rapport à sa TVL est de 0,24. Une valeur inférieure à 1 signifie que le protocole peut être considéré comme sous-évalué. Par rapport à ses pairs, ce chiffre est inférieur à la médiane des agrégateurs de rendement qui est de 0,42.

Pour évaluer le sentiment autour de Beefy, nous regardons le prix de son token et sa volatilité, ainsi que la tendance de Google pour les 30 et 90 derniers jours. Le sentiment général est moyen.

Le risque de continuité pour Beefy est de 4/10.

Lido est le protocole leader pour le staking liquide, affichant une TVL stupéfiant de 8,4 milliards de dollars (et un ATH de plus de 20 milliards de dollars). En termes d'évaluation, la capitalisation du token par rapport à sa TVL est proche de 0, devant une médiane pour la catégorie de 0,16. Le sentiment général est moyen.

Le risque de continuité pour Lido est de 2/10.

Curve Finance est le 4ème plus grand protocole DeFi en termes de TVL avec une valeur de 4,8 milliards de dollars. Dans sa catégorie "DEX", la plateforme se trouve en tête. En ce qui concerne le réseau Moonbeam, Curve affiche une valeur de 23 millions de dollars.

En termes d’évaluation, la capitalisation du token par rapport à sa TVL est de 0,12, devant une médiane pour la catégorie de 0,94. Le sentiment général est moyen.

Le risque de continuité pour Curve est de 4/10.

Risque de contrepartie

Le risque de contrepartie est jugé faible.

Beefy Finance est un agrégateur de rendement, c'est-à-dire qu'il fournit des stratégies qui aident à agréger le rendement de divers protocoles. De ce fait, le protocole n'a pas de risque de contrepartie, à l'exception du risque technologique évalué ci-dessus. Il n'y a pas de services d'emprunt/de prêt ou d'approvisionnement en liquidité. Le risque de contrepartie peut se retrouver dans les protocoles utilisés par la stratégie Beefy : Lido Finance et Curve.

Lido connecte les utilisateurs qui veulent staker, par exemple leurs DOT, avec les validateurs de nœuds qui ont besoin de DOT pour exécuter le mécanisme de Proof-of-Stake. Le processus est régulé par un contact intelligent, il n'y a donc pas de réel risque de crédit de contrepartie du côté de Lido. Pour le risque de slashing, veuillez vous référer à la section correspondante ci-dessous.

Curve est un teneur de marché automatisé (AMM). Il est entièrement décentralisé et ses opérations sont toutes régies par des contrats intelligents. Il n'y a donc aucun risque de crédit de contrepartie lorsque l'on fournit des liquidités à un pool dans le protocole.

Le risque de contrepartie est de 1/10.

Risque de liquidité

Le risque de liquidité est jugé faible.

Il est possible de sortir de cette stratégie à tout moment à partir de Beefy (bien qu'une période de verrouillage de 90 jours s'applique). Cependant, une étape supplémentaire est nécessaire, c'est-à-dire que les stDOT doivent être échangés contre des xcDOT. Le pool de liquidité stDOT/xcDOT affiche une TVL d'environ 14 millions de dollars, il y a donc beaucoup de liquidités pour effectuer la conversion.

Le risque de liquidité est de 2/10.

Risques de la stratégie

Complexité

La complexité de la stratégie est moyenne.

La stratégie utilise une chaîne (Moonbeam), 3 protocoles (Beefy, qui s'appuie sur Lido et Curve) et deux tokens (xcDOT et stDOT). Pour cette raison, le risque de complexité de la stratégie est jugé moyen.

La complexité de la stratégie est de 5/10.

Scalabilité

Le risque de scalabilité de la stratégie est faible.

La liquidité du vault Beefy est d'environ 1 million de DOT (ou 6,8 millions $) et la stratégie sera plafonnée à 100 000 DOT. Il y a le risque que la position de SwissBorg représente une partie non négligeable de ce vault. Cependant, même avec un 10% de TVL entrant dans le pool, la dilution de l'APY devrait être limitée.

Le risque de scalabilité de la stratégie est de 4/10.

Durabilité

Le risque de durabilité de la stratégie est moyen.

La stratégie génère du rendement via le staking de DOT sur Lido (c'est-à-dire en prenant part à l'algorithme de Proof-of-Stake du réseau Polkadot) et en fournissant de la liquidité au pool stDOT/xcDOT sur Curve (c'est-à-dire en collectant les frais de transaction).

Une partie de l'APY de Beefy est augmentée par Lido. De plus, la majeure partie de l'APY de Curve est payée en token LDO (c'est-à-dire Lido), c'est-à-dire qu'elle est entièrement subventionnée. En raison de ces incitations, la durabilité de l'APY offert ne peut être garantie à long terme (évidemment, si par exemple les volumes d'échange de Curve devaient augmenter, cela changerait).

Le risque de durabilité de la stratégie est fixé de manière conservatrice à 6/10.

Risque du yield

Le risque du yield de la stratégie est moyen.

Au cours du dernier mois, l'APY du vault Beefy a constamment flotté autour d'une moyenne de 25%. La tendance depuis le début suit cependant une trajectoire descendante.

Grâce aux incitations du protocole (voir le risque de durabilité ci-dessus), le yield de la stratégie devrait flotter autour des niveaux actuellement observés, bien qu'en constante diminution. Le risque de yield est donc fixé à moyen.

Le risque du yield de la stratégie est de 5/10.

Risques de staking sur Lido

Le risque de staking sur Lido est jugé faible.

Polkadot est un réseau PoS, permettant aux investisseurs en cryptomonnaies de mettre en stake leurs DOT afin de contribuer à la sécurité et à la décentralisation du réseau et d'obtenir un yield intéressant pour leurs tokens stakés.

Polkadot met en œuvre un système de Nominated Proof-of-Stake (NPoS), un mécanisme relativement nouveau et sophistiqué pour sélectionner les validateurs autorisés à participer à son protocole de consensus. Le NPoS encourage les détenteurs de DOT à participer en tant que nominateurs. La nomination sur Polkadot nécessite deux actions : (i) le verrouillage des tokens sur la chaîne ; (ii) la sélection d'un ensemble de validateurs, auxquels ces tokens verrouillés seront automatiquement attribués. Les validateurs qui produisent un bloc sont récompensés par des tokens, et ils peuvent partager les récompenses avec leurs nominateurs. Tant les validateurs que les nominateurs peuvent staker leurs tokens sur la chaîne et recevoir des récompenses de staking à la fin de chaque période.

Deux risques sont présents lors du staking sur Polkadot : slashing et chilling.

Le “slashing” se produira si un validateur a un comportement inapproprié (par exemple, s'il se déconnecte, attaque le réseau ou exécute un logiciel modifié) dans le réseau. Le validateur et les nominateurs perdront un pourcentage de leurs DOT stakés. Le “chilling” est l'acte de se retirer de toute nomination ou validation. Lorsqu'il est utilisé dans le cadre d'une punition (initiée de l'extérieur), il entraîne une pénalité implicite de non-nomination.

Les fournisseurs de staking liquide comme Lido permettent aux investisseurs de participer indirectement au staking en déléguant leurs tokens à un validateur. Les validateurs perçoivent une redevance pour la gestion d'un service pour les délégués. Si les délégataires partagent les récompenses avec leurs validateurs, ils partagent également les risques de slashing. Pour minimiser ce risque, Lido effectue du staking sur plusieurs opérateurs de nœuds professionnels et réputés avec des configurations hétérogènes, avec une atténuation supplémentaire sous la forme d'une assurance payée par les frais de Lido.

Le risque de slashing pour cette stratégie est de 2/10.

Risques liés à Curve LPing

Le risque lié à LPing est jugé faible.

La stratégie convertit une partie des xcDOT en stDOT afin d'entrer dans le pool de liquidité de Curve. Les stDOT peuvent se négocier à un niveau plus bas ou plus élevé que les xcDOT non stakés en raison de la fluctuation de la demande, de problèmes de liquidité ou de contraintes techniques, ce qui vous expose au risque de glissement lorsque vous entrez ou sortez d'une position en stDOT (voir le risque de liquidité ci-dessus).

Dans l'éventualité de depeg du stDOT (pouvant être causée par des problèmes liés aux smart contracts de Lido, à la sécurité et à la gestion des clés de la DAO de Lido, ou à un événement de slashing au cours duquel les xcDOT stakés sont perdus), le pool Curve sera probablement vidé de ses xcDOT par les utilisateurs qui échangent des xcDOT.

Dans ce cas, le LP (fournisseur de liquidité) subirait une perte impermanente (IL) puisque pour quitter la position, il se retrouverait avec le token de valeur inférieure.

En outre, un exploit sur le pool Curve pourrait également exercer une pression sur le peg.

Ces événements sont plus pertinents d'un point de vue technique et ces risques ont été couverts dans la section Score de confiance.

En termes de perte impermanente, il est toutefois peu probable que le prix du stDOT s'écarte sensiblement de celui du xcDOT : il est toujours possible d’enlever le staking de la position sur Lido (avec toutefois un délai de 30 jours) et de récupérer les xcDOT. Il pourrait y avoir une prime de liquidité attachée à la valeur stDOT mais cela n'aura probablement pas d'impact matériel sur le peg.

Le risque de fourniture de liquidité est de 2/10.

Risques de liquidité du staking

Le risque de liquidité lié au staking de DOT est moyen.

Le staking liquide sur Lido et le farming sur Curve exigent que l'investisseur bloque ses tokens DOT pendant une période de 90 jours. Quelle que soit la direction choisie par le marché pendant cette période, vos actifs seront hors de portée. Cet aspect doit être soigneusement pris en compte lorsque vous décidez d’accéder à cette stratégie.

Le risque de liquidité est donc fixé à 6/10.

3. Conclusion

Beefy Finance représente une évolution de la DeFi, une plateforme décentralisée d'optimisation du rendement multi-chain qui permet à ses utilisateurs de gagner des intérêts composés sur leurs cryptoactifs. Ceci est réalisé en mettant en œuvre des stratégies multi-protocoles au nom de l'investisseur, par exemple en retirant automatiquement des récompenses quotidiennes et en les réinvestissant dans la stratégie.

Le processus d'utilisation est simple, avec une interface facile à utiliser et un processus assez simple à comprendre, ce qui est essentiel pour nous. En ce qui concerne l'APY "réel", le yield actuellement offert aux utilisateurs provient des frais de staking et de LPing, ainsi que des incitations du protocole.

La stratégie Beefy de DOT comporte certains risques. La stratégie d'investissement est assez simple, mais elle exige une certaine compréhension du fonctionnement de la DeFi et elle implique une période de verrouillage de 90 jours.

L'équipe des risques SwissBorg classe la stratégie de DOT sur Beefy comme un investissement Satellite, pour un investisseur ayant une compréhension moyenne de la DeFi et du yielding, qui est prêt à prendre un certain risque en échange d'une récompense intéressante sur ses DOT.

Essayez SwissBorg Earn dès aujourd'hui !